미국 월배당 ETF JEPI 분석과 배당금은? [배당수익률 약 9%?!]

안녕하세요.

로빈후드입니다.

제가 꾸준히 모으고 있는 배당 종목 중 하나인 JEPI(JPMorgan Equity Premiun Income ETF)는 한국 분들이 QYLD 다음으로 많이 매수하는 월배당 ETF 중 하나인데요.

한국인의 매수 상위 종목에도 많이 등장하는 배당 ETF 중 하나입니다.

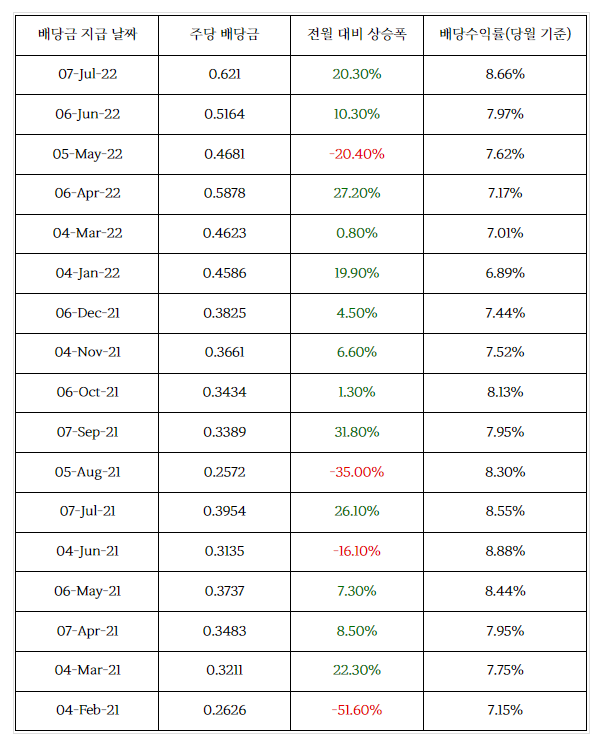

한국 시간 기준으로는 7월 8일 주당 $0.621의 배당금을 지급했는데요.

*8월 지급분은 조금 삭감되었습니다.

**해당 글은 7월 말에 작성된 것으로 현재와 조금 다룰 수 있음을 양지해주시면 감사하겠습니다.

당월 기준으로따지면 연간 8.66%이라는 미친 배당수익률을 기록하고 있는 효자입니다.

그렇다면, 2021년부터 현재까지 JEPI의 배당금 지급 현황에 대해서 먼저 간략하게 짚고 넘어가겠습니다.

일자별로 등락이 꽤 있긴 하지만, 그래도 평균 8% 내외의 배당 수익률을 기록하고 있는 것을 알 수 있습니다.

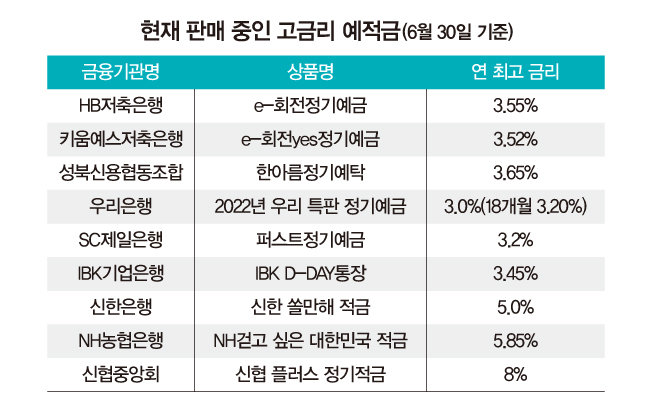

[출처 : 동아일보]

"아니, 예적금, 심지어 특판 상품도 몇몇을 제외하고는 연간 3~4%의 수익을 제공하는데 얘는 뭐라고..?"

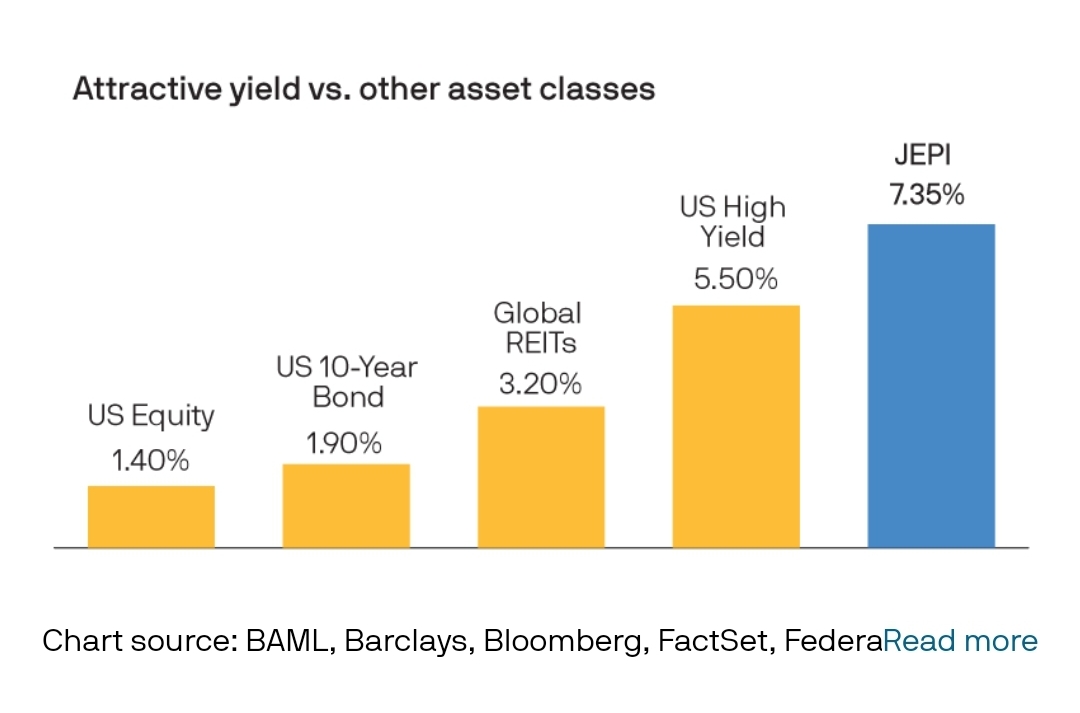

[출처 : JPMorgan]

실제로 하이일드 채권 등을 뛰어넘는 배당수익률을 기록하고 있습니다.

그렇다면, 이제부터 JEPI의 상품 특성을 분석해보도록 하겠습니다.

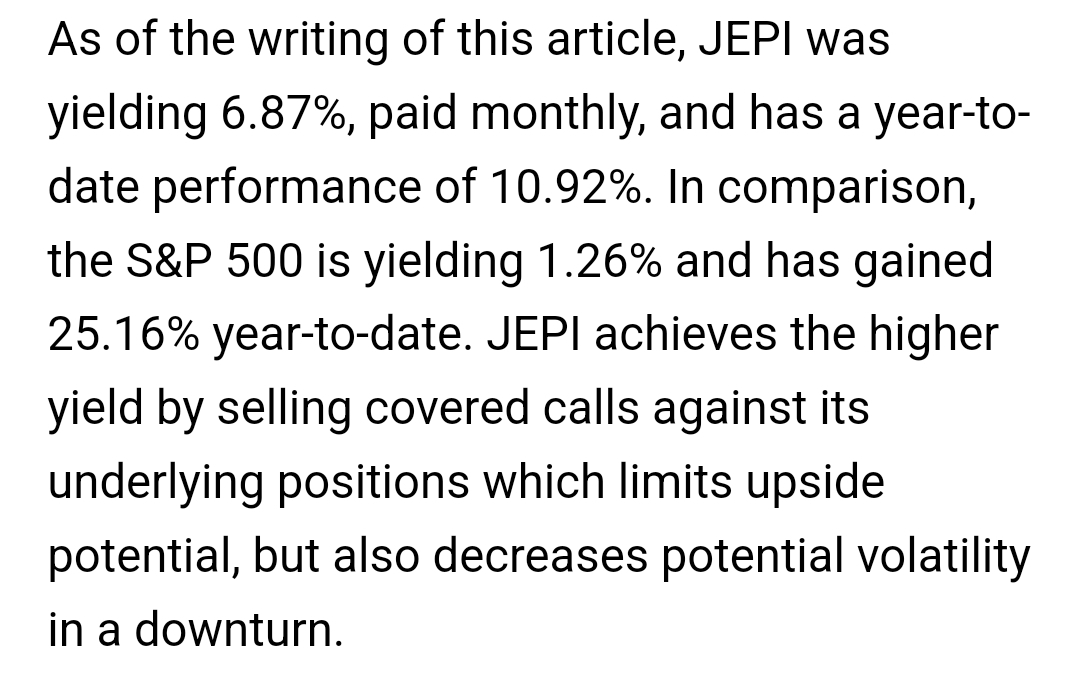

[출처 : Seeking Alpha]

JEPI achieves the higher yield by selling covered calls against tis underlying positions which limits upside potential, but also decreases potential Volatility in a downturn.

커버드콜(Covered Call)을 팔아서 수익을 얻고.. ~(중략)

JEPI의 높은 배당수익률 이면에는 저 커버드콜이 주요한 것 같아 보이는군요.

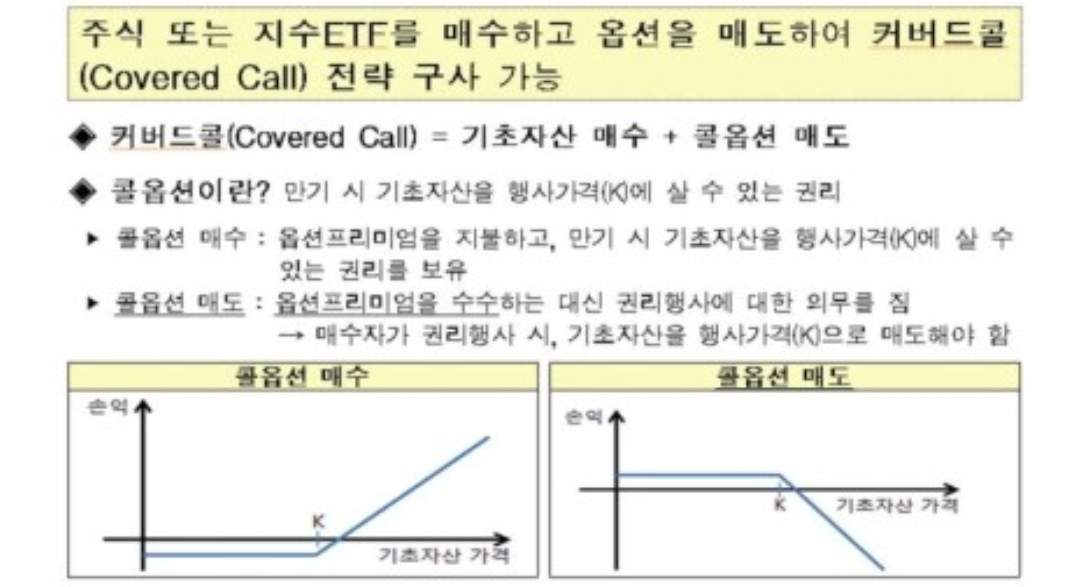

커버드콜(Covered call)이란?

간단하게는, '현물 주식을 사고, 동시에 현물 주식의 같은 규모의 콜옵션을 매도', 즉 콜옵션 매도로 프리미엄 수익을 거두면서 주가 상승시 콜옵션 매수자의 권리를 행사해, 발생할 수 있는 손실을 현물 주식 구매로 'Covered' 하는 것

에.. 사례를 한 번 들어서 설명해보겠습니다.

커버드콜 투자 전략(Covered call Strategy)

A : '가' 주식($100 달러로 가정)이 향후 $105까지 상승할 것 같아서 지금 매수 하고 싶군

* 가정 : '가'주식은 평소에 변동성이 크지 않은 우량주

[출처 : JP morgan]

실제로 JEPI의 Top 10 Holdings 종목은 변동성이 크지 않은 종목들로 채워져있습니다.

다시 상황으로 돌아와서요.

A : 3개월 후에 '가' 주식을 $105에 매수할 수 있는 권리를 행사하거나, 권리를 행사하지 않아도 되는 '가-1' 콜옵션을 $2.5(프리미엄)에 팝니다.

B : 저 살게요!

'가' 주식의 프리미엄은 위에서 언급한 '$2.5'이 되는겁니다.

그렇다면, '가' 주식이 3개월 이후

1. $110달러 이상 상승

2. $100달러 보합

3. $90달러로 하회

중 하나의 시나리오로 움직일텐데요.

'가' 주식이 $110달러까지 상승했다고 가정해보겠습니다.

1.의 시나리오

B : 현재 '가' 주식이 110달러니까, 105달러로 콜옵션('가-1')을 행사하면 프리미엄인 $2.5를 제외하더라도 $2.5가 이득이군

= $110 - $105 - $2.5 = $2.5

A : '가-1'의 프리미엄인 $2.5 밖에 벌지 못했군

*'가-1'의 주가가 $110이 아닌 $90으로 하락했을 경우(Risk)를 Covered 한 대가로 $10의 이익 대비 -$7.5 손해

**어쨌든, 그래도 +

2.의 시나리오

B : 콜옵션 행사 하지 않겠습니다.

*콜옵션 행사시, $105에 매수할 수 있는 권리 + 프리미엄($3) = $8 손해

*콜옵션 불행사시 = 프리미엄($3)만큼만 손해

A : B로부터 받은 $3의 수익

3.의 시나리오

B : 콜옵션 행사 하지 않겠습니다.

*콜옵션 행사시, $105에 매수할 수 있는 권리 + 프리미엄($3) = $18 손해

*콜옵션 비행사시 = 프리미엄($3)만큼만 손해

A : 주가 하락분(-$10) + 프리미엄(+$3) = -$7

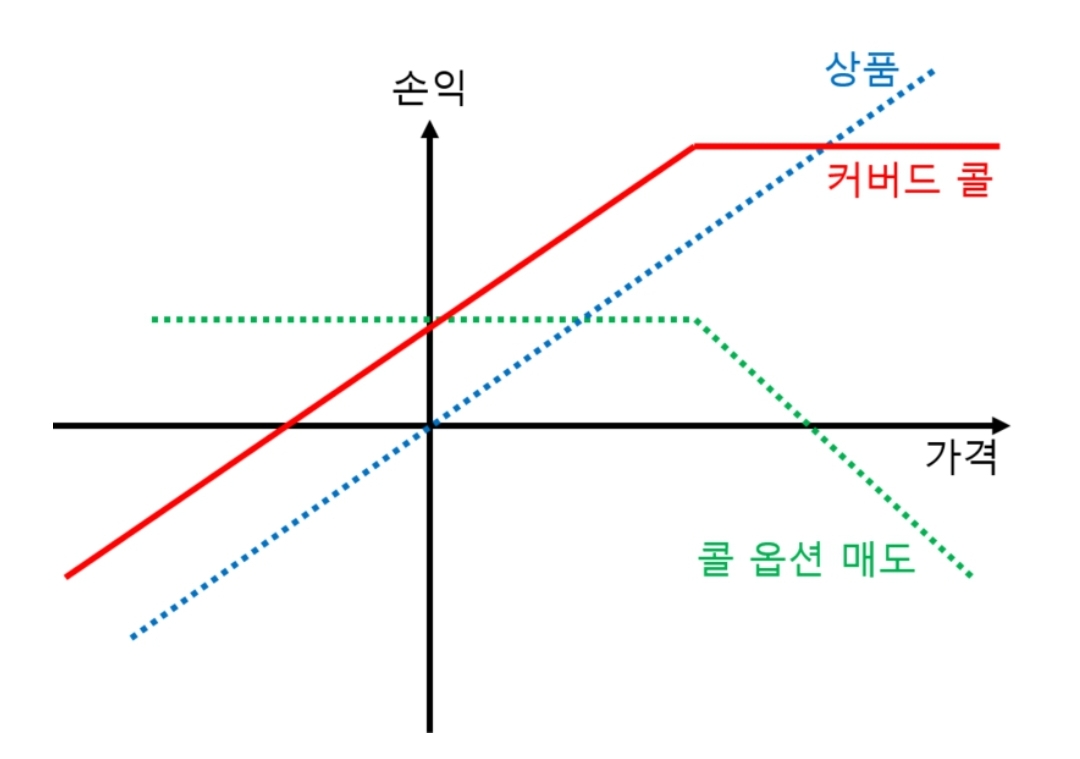

즉, 1.의 시나리오와 같이 주가의 변동이 큰 상황에서는

1. 상승분 대비 이득 폭이 작기 때문에, 급락장보다는 '2'와 같은 콜옵션 매도 시에 챙기는 프리미엄으로 꾸준한 수익을 낼 수 있습니다.

JEPI, QYLD와 같은 월배당 ETF가 분배금을 주주들에게 많이 제공할 수 있는 이유 역시, 'ETF에 담고 있는 현물 주식에서 발생하는 배당금' + '콜옵션 매도로 발생하는 옵션 프리미엄'이 재원이 되기 때문입니다.

네.. 뭐 설명이 쉬웠다고는 생각안하지만, 다른 자료들과 병행해서 보시면 이해하시는데 크게 무리는 없지 않았을까.. 하는 생각이 듭니다.

[출처 : Google]

연초 대비 JEPI의 주가는 -11.56%를 기록하고 있습니다.

지금까지 JEPI의 전반적인 내용에 대해서 알아봤습니다.

감사합니다.

'국내주식_해외주식' 카테고리의 다른 글

| 테슬라 호재떴다? 바이든 정부 인플레이션 감축법(Inflation Reduction Act) (1) | 2022.08.08 |

|---|---|

| 대성하이텍 수요예측 경쟁률 분석 [8월 9일 청약] (1) | 2022.08.08 |

| 9월 자이언트스텝?! 보우먼 연준 이사 발언 (1) | 2022.08.08 |

| 57조 손실? 버크셔해서웨이 2분기 실적 요약 [워런버핏에게 무슨일이?] (1) | 2022.08.07 |

| 테슬라 주식분할과 주가 흐름 분석 [2020년 5대 1 주식분할 주가 추이] (2) | 2022.08.06 |