한미 금리차 역대 최대에도 환율이 버티는 이유는?

안녕하세요.

로빈후드입니다.

최근에 정보 글만 쓰다가 오랜만에 거시 경제 글입니다.

한미 금리차가 역대 최대인 2%p까지 확대되면서 "지난번 달러/원이 1,400원까지 갔을때를 생각해보면 지금이 저가야"

라는 생각으로 달러 매수에 나선 개인투자자분들이 많으실텐데요.

그런데, 생각보다 달러/원 움직임이 신통치 않은 것을 볼 수 있습니다.

"아니, 미국에서는 11월에 금리를 1회 인상한다는 얘기도 있고, 원화는 버텨봐야 내년 인하 기조로 돌아설거라는데.."

그런데 환율은 왜..?

한 번 차근차근 알아보겠습니다.

한-미 금리 역전은 역사적으로 현재를 포함해 총 4번이 있었습니다.

일반적으로 한/미 금리가 역전이 되면, 외국인의 자금 유출 리스크에 대해 한 번 정도는 생각해봤을텐데요.

막상 위의 그래프들을 보면 한/미 금리차라는 단순한 이유 하나만으로는 정의내리기 어려운 것 같습니다.

국제금융센터의 리포트를 참고해보면,

[금리역전기 자금유출입] 내외금리차가 역전되면 저금리 국가의 기대수익률과 통화 가치 하락으로 외국인의 채권 투자

유인이 줄어든다는 일반적인 인식과 달리 한국과 여타 국가들의 사례를 사펴보면, 정책금리차와 자금 유출입의 연관성 높지 않은 편

이라고 밝히고 있습니다.

즉, 내외금리차 역전에도 불구하고 외국인들의 원화채권 투자 증가 이유는

> 즉, 자금 유입의 이유는 단순 금리차가 아닌 '환헷지 비용, 향후 금리 전망, 신용등급' 등을 고려했을때 투자 유인이 충분하기 때문

으로 정리할 수 있겠습니다.

*환헷지란?

해외 투자(펀드, 채권 등)에 있어 가장 큰 변수 중 하나인 환율 변동을 막기 위해 외국 화폐와 원화의 교환 비율을 미리 확정하는 계약

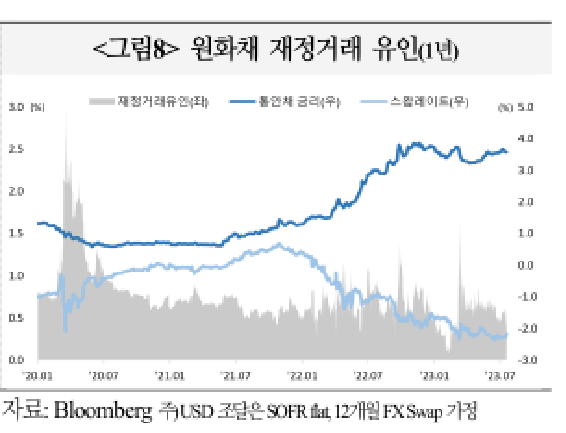

조금 더 심화과정으로 들어가자면,

환헷지비용(Swap rate, 연간 0.4%~0.5% 수준)이 내외금리차(한-미 금리차)보다 작은 현 상황에서

외국인(달러 보유)이 환위험을 헷징(Hedging)하는 동시에 원화채를 매입하면 미국채보다 높은 기대수익률을 볼 수 있다는건데요.

즉, 다음과 같습니다.

녜녜.. 그러니까 원화채 투자가 나쁘지 않은 조건이라, (오히려 좋아) 원화채에 해외자금이 유입되면서 달러가 조달되고,

이로 인해 원화의 안정이 이뤄진다는 뭐 그런 얘기입니다.

또한, 금리를 따질때 실질금리라는걸 따져봐야되는데요.

실질금리는 위의 개념보다는 훨씬 이해하기가 쉽습니다!

실질금리 = 명목금리 - 인플레이션율

을 뜻하는데요.

위의 자료는 순서대로 미국의 물가상승율과 한국의 물가상승률을 뜻합니다.

현재는 그 수치가 좀 덜 다이내믹해졌지만, 2022년 9월 정도로 가보면,

미국의 물가상승률 : 8%, 기준금리 4%

한국의 물가상승률 : 5.7%, 기준금리 3%

였던 때가 있었습니다.

이때를 기준으로 미국의 실질금리는 -4%, 한국의 실질금리는 -2.7%로 한국이 미국 대비 실질금리 수준이 더 높았던 셈인데요.

단순 명목 금리 보다는 실질 금리가 자금의 국가 간 이동 그리고 환율을 결정하는데 더 큰 역할을 한다는 겁니다.

와! 그러면 어쨋든 환율은 1,200원대 후반에서 1,300원대 후반까지 이견이 없으면 쭉 가는건가요?

또 막상 그렇지도 않을 수 있습니다.

중국의 부진한 경기 흐름이 지속될 경우, 원/달러 환율의 방향 전환이 어려울 수도 있어보입니다.

대(對)중국 리스크가 어느정도 안정화된다면, 향후 적절한 사이클때 1,200원 초~중반 정도의 환율을 유지할 수 있을 것 같네요.

좀 어려웠지만, 지금까지 한-미 금리 역전차와 환율에 대해서 알아봤습니다.

감사합니다.

'국내주식_해외주식' 카테고리의 다른 글

| 9월 미국 CPI 예측해보기 [그래서 3.6%?] (2) | 2023.09.13 |

|---|---|

| 중국 요소수 수출 중지 관련주 (Top 5) (1) | 2023.09.09 |

| 미국 증시 상승 이유 [미국 노동부 JOLTs] (1) | 2023.08.30 |

| 10년물 채권 금리가 어느새..? 7월 FOMC 의사록 분석 (5) | 2023.08.17 |

| 쿠팡 2분기 실적 발표 [feat. 대-범석] (1) | 2023.08.09 |